相続はご家族ごとに異なりますが、実際にイメージしていただきやすいよう、これまでに当事務所で担当した解決事例をご紹介いたします。

Case 01

代償分割により相続して400万円節税出来たケース

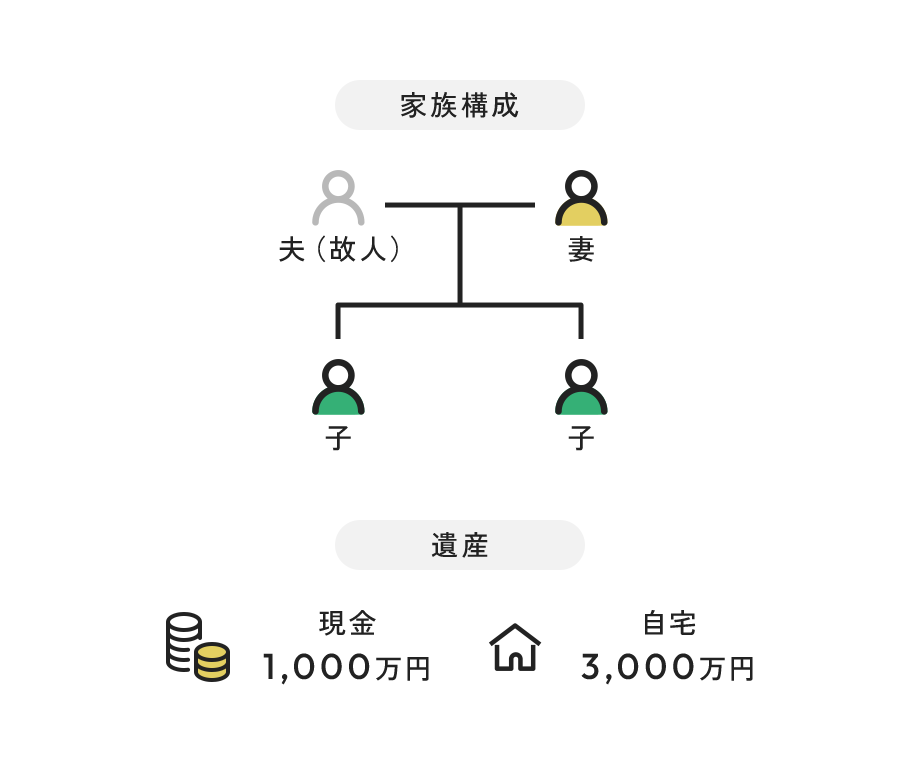

ご相談内容

夫が亡くなり相続人は妻と子2人、相続財産は現預金とご自宅との事です。自宅に夫と妻が住んでおり、子2人は既に独立して家を出て働かれてありました。

今回の相続にあたり現預金は妻が相続、ご自宅は共有で相続してしばらく母が居住し将来的に売却予定額3,000万を3人で分けたいが税金はいくらになるかのご相談でした。

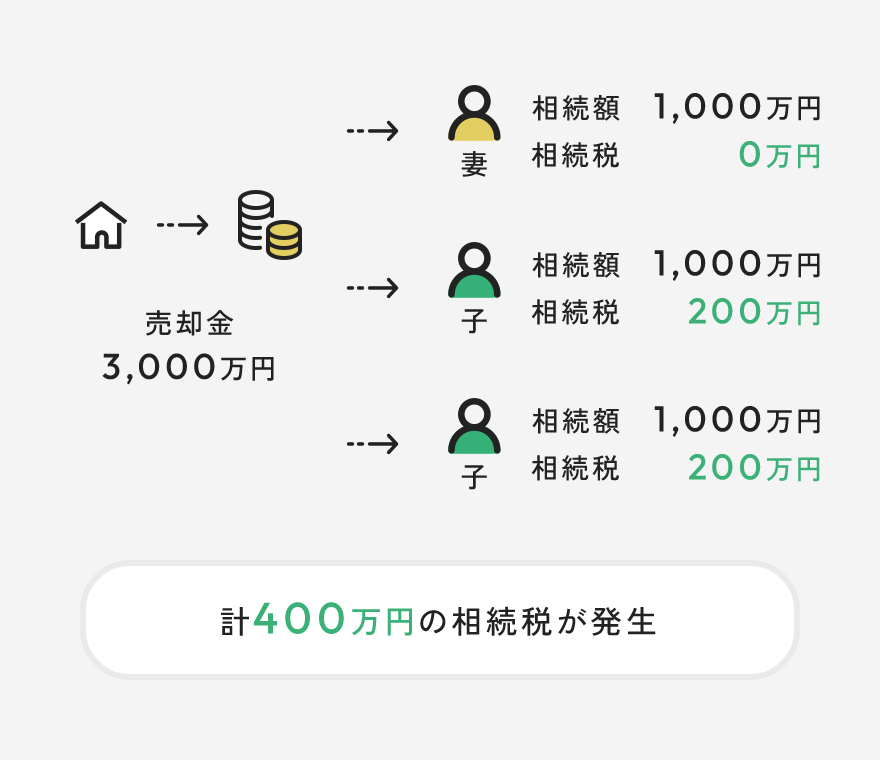

相談前

相続財産の評価を行うと4,000万程になり、法定相続人3人で基礎控除額が4,800万円のため相続税はかかりませんでしたが、不動産を売却した際に所得税が発生し、共有で取得し売却した場合、妻は居住用不動産の3,000万控除の特例により所得税は0になりますが、子2人は特例が使えず400万円程の税金がかかりそうでした。

相談後

ご自宅を3人で共有で取得するのではなく、妻がすべての持ち分を取得し代償金として

子2人に1,000万づつ代償金として支払えば、妻のみが所得税の確定申告を行う事になり居住用不動産の3,000万控除をフルに使え所得税は0になる事をお伝えしましたところ、代償分選択され相続税及び所得税ともにかからない結果となりました。

Case 02

二次相続を加味して一千万円の節税出来たケース

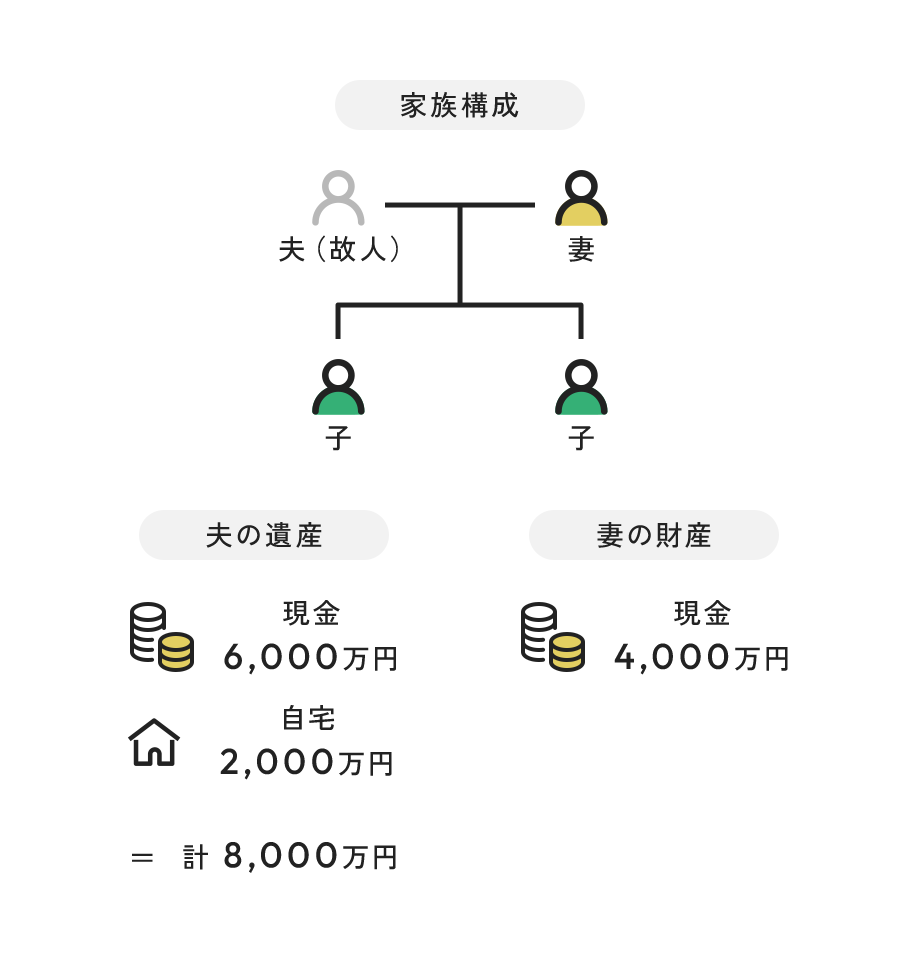

ご相談内容

90代の旦那さんが亡くなられ相続人は母と子2人という状況で相続財産は8,000万程、母が全ての財産を取得すれば相続税がかからないのであればそうしたいが、

母も高齢であり母固有の財産も4,000万あるので2次相続での相続税額をシュミレーションした上で決定したいとの事でした。

相談前

シュミレーションを行ったところ母が全財産を取得した場合今回相続税はかかりませんが、2次相続で1,200万程の相続税になる事を報告しました。

相談後

報告した結果、母は今回の相続ではご自宅のみ相続し、残りを子2人で均等に分けるという選択をされ今回の相続では200万程の相続税額となりました。

今回の相続で母の財産は6,000万程になり2次相続での相続税額は180万程になる見込みです。

相続後母は子2人が受取人の終身保険1,000万に加入し、毎年110万づつの贈与を4年程続ける事で、母の財産は基礎控除額の4,200万以下となり2次相続では相続税額が0になる予定です。

![]()

税理士・福間より

妻が相続した分は配偶者の税額軽減により1憶6000万まで相続税はかかりませんが、

次回の相続で今度は配偶者の税額軽減が使えず、又配偶者がいない分相続人も減っているため税額が大きくなるため注意が必要です。

2次相続対策としては生命保険を提案しました。生命保険については500万×法定相続人の数の非課税規定がありますので1,000万までは相続税がかかりません。

残りは毎年110万まで贈与税の基礎控除を利用し、贈与税がかからない範囲で贈与をしていけば次回相続税はかからない見込みとなりました。

![]()

お客様の声

こちらの事情を踏まえ、相続について、どのような点に注意すべきかなど、わかりやすい説明と適切なアドバイスをいただきました。必要書類の作成、手続きなどについても、遠隔地からの依頼にも関わらず、適切に対応していただくことができました。

税理士・福間より

居住用不動産の3,000万控除の適用要件に、所有者として居住していた事という要件があります。

子2人は独立する前に同居していたとの事でしたが、同居していた時の所有者は父であり所有者として居住していなかったため制度の適用はありません。

相続後に居住すれば適用の可能性はありますが、同制度を受ける目的と判断されれば適用はありません。

一方妻は子が独立したあともご自宅に同居してあり、今回相続により取得することで所有者として居住する事になりますので適用が可能になります。

売却代金が3,000万との事でしたので、3,000万控除により所得は0となり所得税はかからない結果となりました。

子2人が代償金として受け取った金額は相続税の対象となりますが、今回は相続税の基礎控除額以下となったため申告不要で結果400万円の節税効果となりました。